I risultati dei primi nove mesi del 2021 testimoniano come Hera stia dando attuazione agli obiettivi indicati dalla strategia di lungo termine, attraverso risultati che, di trimestre in trimestre, confermano coerenza con questi impegni e capacità di realizzarli con flessibilità anche a fronte di contesti mutevoli.

L’importante crescita di 77,1 m€ dell’EBITDA che il Gruppo ha conseguito è stata trainata in primo luogo dal progresso dell’area Energia, il cui EBITDA aumenta di 37,1 m€, grazie al recupero di condizioni di operatività più “normali” rispetto al passato esercizio, tanto sul versante delle più favorevoli condizioni climatiche quanto sotto il profilo delle minori restrizioni per contrastare la diffusione del virus. In quest’area Hera ha interpretato il proprio ruolo di agente della transizione energetica, proponendo con successo servizi a valore aggiunto e soluzioni che aumentano sensibilmente l’efficienza energetica degli edifici, utilizzando gli incentivi dell’“ecobonus”.

Anche l’area Ambiente ha giocato un ruolo determinante a livello di EBITDA, con un miglioramento di 35,1 m€. I benefici dell’uscita dal periodo delle limitazioni anti-Covid sono stati pienamente catturati, come dimostrano i volumi in espansione, anche nei rifiuti speciali, mentre le acquisizioni nel business della rigenerazione dei materiali si rivelano strategiche non solo per la concreta attuazione delle politiche ambientali ma anche per la marginalità che esprimono.

I business regolati, che nei momenti di contrazione del PIL hanno rappresentato un fattore di stabilizzazione, nel loro insieme migliorano a livello di EBITDA anche nella fase di ripresa dell’economia, grazie a un’attenta selezione dei segmenti in cui Hera ha scelto di concentrarsi. L’aggiudicazione della gara per la gestione idrica di Rimini, con oltre 160 mila utenti in portafoglio per i prossimi 18 anni, segna un’importante conferma in questa direzione.

A metà ottobre Hera ha inoltre collocato il primo bond sustainability-linked, per un importo da 500 milioni di euro, con durata di 12 anni e mezzo: un’emissione che testimonia come l’impegno per la neutralità carbonica e l’economia circolare passi anche attraverso una coerente strategia finanziaria.

| Primi nove mesi 2021 (dati in m€) |

EBITDA 883,3 (+9,6%) |

UTILE NETTO 308,4 (+32,3%) |

TOTALE INVESTIMENTI OPERATIVI NETTI 361,0 (+13,3%) |

INDEBITAMENTO FINANZIARIO NETTO 3.303,8 (+2,4% vs. 31.12.2020) |

Nei primi nove mesi del 2021 Hera ha consuntivato Ricavi per 6.424,3 m€, mettendo a segno un incremento di 1.518,4 m€ (+31,0%) rispetto al medesimo periodo del 2020. L’area Energia ha contribuito per ben 1.150 m€, come riflesso della forte espansione dei ricavi da trading, di maggiori volumi di gas venduti e di prezzi più elevati dell’energia elettrica. Un significativo apporto (183 m€) è venuto dall’area gestione calore, per il rilevante sviluppo delle attività relative al bonus per il rifacimento delle facciate e alle opere di efficienza energetica, nonché per la crescita di 10,0 m€ nei servizi a valore aggiunto per i clienti.

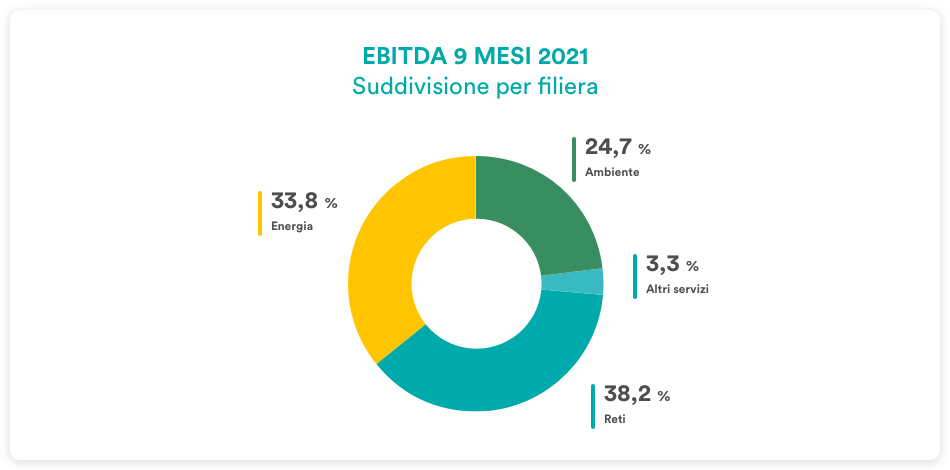

L’EBITDA di Gruppo nei primi nove mesi dell’esercizio ha raggiunto 883,3 m€, mostrando un incremento di 77,1 m€ (+9,6%) rispetto al medesimo periodo del 2020.

Le aree dell’Energia hanno offerto il contributo maggiore in termini assoluti all’incremento dell’EBITDA di Gruppo, per 37,1 m€ (+14,2%). Essendo questa l’area che nel passato esercizio era stata impattata in misura più pronunciata dalle restrizioni legate alla pandemia, è comprensibile come il venire meno di quegli impatti abbia portato sensibili effetti benefici (+24,5 m€) nei numeri dei primi nove mesi del 2021.

Dal segmento dei servizi energetici a valore aggiunto è venuto il contributo più significativo (+34,2 m€). Tali risultati rispecchiano, in particolare, il favore incontrato dalle soluzioni offerte da Hera nelle attività “ecobonus”, che presentano il vantaggio di un credito d’imposta immediatamente cedibile alla banca sul costo dei lavori dedicati al miglioramento dell’efficienza energetica degli edifici.

Date le coperture che Hera attua sul rischio commodity, le impennate registrate nei prezzi durante il 2021 hanno avuto solo modeste ricadute a livello dell’EBITDA, pur in presenza di una elevata volatilità.

L’EBITDA dell’area Energia risente d’altra parte della riduzione delle attività in salvaguardia nell’offerta di elettricità: una riduzione solo in parte compensata dagli incrementi, nel segmento del default e FUI gas, per cui nei Mercati di Ultima Istanza il saldo netto è negativo per 3,9 m€.

I servizi ancillari legati al mercato del dispacciamento, infine, rientrano su livelli più fisiologici rispetto al 2020, presentando una riduzione di 18,9 m€.

Nei primi nove mesi del 2021 un contributo di peso all’incremento dell’EBITDA consolidato, pari a 35,1 m€, è venuto anche dall’area Ambiente, che mostra un progresso del 19,1%. L’EBITDA di quest’area riflette maggiori ricavi da produzione di energia elettrica e più elevati volumi trattati (+3,1%), oltre al positivo contributo di Aliplast (+11,9 m€), a fronte di volumi e margini in crescita nel recupero della plastica, sostenuto anche dal forte rincaro del polimero originale.

Il risultato dell’area Ambiente beneficia infine anche del contributo di Sea, Recycla e Gruppo Vallortigara, società acquisite nel corso dell’anno. Con un 3% di rifiuti inviati in discarica, Recycla sta mostrando un’eccellente performance operativa, che va al di là degli obiettivi dell’Unione Europea.

Le Reti hanno messo a segno un progresso dell’EBITDA di 2,5 m€ (+0,7%). Nonostante la lieve flessione registrata nel ciclo idrico (-2,6 m€) e nella distribuzione di energia elettrica (-1,5 m€), i buoni risultati conseguiti nel teleriscaldamento (+2,6 m€) anche grazie a temperature più rigide di quelle del 2020, insieme alla buona performance della distribuzione gas (+4,0 m€) – che beneficia di sempre nuove efficienze e di continui investimenti – nel complesso hanno prodotto una positiva dinamica dei business regolati. Il risultato dell’area Reti riflette il rilascio di 5,4m€ di Certificati Bianchi legati alle attività di efficienza energetica, oltre al contributo di 2,4 m€ di nuovi allacciamenti, frutto della ripresa delle nuove costruzioni di immobili.

In quest’area Hera si è recentemente aggiudicata la gara per la gestione, nei prossimi 18 anni, del ciclo idrico di 24 Comuni della provincia di Rimini, tra cui la stessa città di Rimini, con oltre 160 mila utenze, e la gara per la concessione della distribuzione gas di Udine, nei prossimi 12 anni.

| EBITDA (m€) | 9 MESI 2021 | 9 MESI 2020 | Variazione |

| Ambiente | 218,4 | 183,3 | +19,1% |

| Reti | 337,3 | 334,7 | +0,7% |

| Energia | 298,1 | 261,1 | +14,2% |

| Altri servizi | 29,4 | 27,1 | +8,5% |

| TOTALE | 883,3 | 806,2 | +9,6% |

La voce Ammortamenti e Accantonamenti cresce del 5,4%, principalmente per effetto dei nuovi investimenti operativi, attestandosi a 412,5 m€. Questo consente all’EBIT di realizzare un incremento del 13,5% – superiore quindi a quello dell’EBITDA – raggiungendo 470,8 m€.

Il risultato della gestione finanziaria è pari a 85,4 m€, con una riduzione di 5,9 m€ (+7,4%) rispetto ai primi nove mesi del 2020. Tale andamento riflette, da un lato, minori proventi per indennità di mora su crediti del segmento di ultima istanza, per 7,3 m€, e maggiori oneri finanziari, per 5,5 m€, per la cessione dei crediti fiscali collegati alle attività “ecobonus”. D’altro lato, questi fattori sono parzialmente controbilanciati dai benefici delle operazioni di liability management e dai maggiori utili dalle società collegate.

Complessivamente, il costo del debito dei primi nove mesi del 2021 si attesta al 2,8%, registrando una sensibile riduzione rispetto al 3,3% dei primi nove mesi del 2020.

Il tax rate dei primi nove mesi 2021, pari al 26,2%, mostra un calo di 0,8 punti percentuali rispetto al 27,0% del medesimo periodo del 2020, essenzialmente come risultato delle agevolazioni fiscali collegate agli investimenti per l’innovazione tecnologica, digitale e ambientale.

L’Utile Netto dopo il risultato di terzi si attesta dunque a 308,4 m€, mostrando un incremento del 75,3 m€ (+32,3%), che beneficia anche di un risultato da special item per circa 56,2m€, legato ad affrancamenti fiscali di goodwill: una posta destinata a essere assorbita entro la fine dell’esercizio con l’operazione di richiamo di titoli obbligazionari per 350 m€, finanziati con la nuova emissione sustainability-linked da 500 m€ effettuata nel mese di ottobre.

L’Indebitamento Finanziario Netto si attesta a 3.303,8 m€, rispetto ai 3.227,0 m€ di fine 2020. La significativa generazione di cassa operativa dei primi nove mesi del 2021, pari a 643 m€, ha permesso di coprire interamente la spesa per investimenti (377 m€), accantonamenti per 65 m€ e l’esborso, per complessivi 147 m€, relativo alle operazioni di M&A e al riacquisto parziale dell’obbligazione con scadenza 2028 oltre a finanziare gran parte dei 161 m€ di dividendi distribuiti agli azionisti.

Al 30 settembre 2021 è ulteriormente migliorato il rapporto Debito Netto/EBITDA, che si riduce a 2,75x, rispetto a un multiplo di 2,87x di fine esercizio 2020 e di 2,97x al 30 settembre 2020.