La presentazione del Piano Industriale 2023-2027, che ha avuto luogo il 24 gennaio 2024, ha dato ulteriore impulso al trend al rialzo che il titolo Hera aveva impostato da inizio ottobre 2023. Il prezzo del titolo, che alle quotazioni recenti, intorno a 3,3 euro, ha messo a segno un progresso di oltre il 30% dal minimo dello scorso autunno, presenta tuttavia ancora un’interessante distanza, intorno al 15,5%, rispetto al target price di consensus.

A seguito della pubblicazione del nuovo Piano, infatti, i broker in copertura sul titolo hanno rivisto le proprie stime in senso migliorativo e hanno conseguentemente aggiornato le proprie valutazioni su livelli più alti di quelli precedenti. Perciò, nonostante il significativo rialzo messo a segno dal prezzo del titolo, nel frattempo, esistono ancora ampi spazi di sottovalutazione da colmare.

Con i risultati annuali 2023 pubblicati oggi, gli investitori hanno una conferma della capacità di Hera di offrire effettivamente quel Total Shareholder Return che era negli impegni assunti nel Piano: la crescita del 17% dell’Utile per Azione, insieme al dividendo proposto di 14 centesimi di euro, che corrisponde a uno yield del 5% sul prezzo di fine 2023, confermano in modo eloquente la capacità della Società di remunerare con attraenti ritorni i propri azionisti.

Approfondiamo questi temi in uno scambio di domande e risposte con Jens Klint Hansen, direttore responsabile delle Investor Relations del Gruppo Hera.

Come si è mosso il titolo Hera dopo la presentazione del nuovo Piano Industriale?

Il prezzo di Hera ha proseguito il rialzo che era iniziato dopo il 3 ottobre 2023, quando è stato segnato un minimo a 2,48 euro, con una netta accelerazione del trend nelle sedute successive al giorno della presentazione del Piano, il 24 gennaio 2024. Questo movimento ha portato il titolo a toccare il massimo del 2024 a 3,37 euro il 15 marzo scorso, livello attorno al quale tratta anche attualmente.

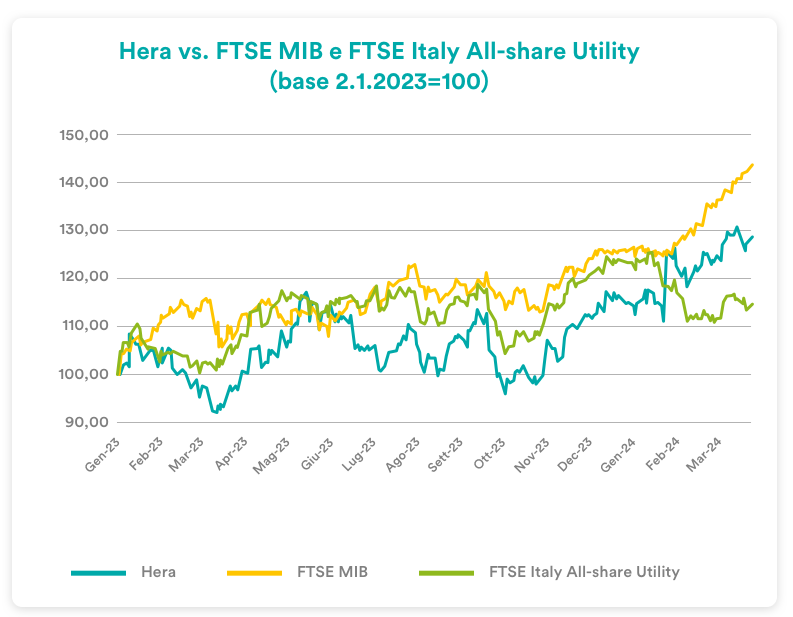

Questo uptrend delle azioni Hera, se da un lato ricalca l’impostazione al rialzo del FTSE MIB, d’altro lato indica una notevole outperformance rispetto all’indice settoriale di riferimento, il FTSE Italy All-Share Utility. L’andamento migliore rispetto al settore, in sintesi, ci dice che anche se non è ancora venuto il momento borsistico delle utility, la nostra società sta godendo di un grande apprezzamento, ma per fattori che definirei puramente “Company-specific”.

Quali sono gli elementi alla base del forte rialzo del mercato azionario italiano?

In apertura d’anno, un’intensificazione delle tensioni geopolitiche aveva temporaneamente raffreddato l’appetito per il rischio degli investitori, che sono tuttavia tornati in modalità risk-on a partire da fine gennaio, a fronte della prospettiva di un prossimo ritorno a politiche monetarie accomodanti. Un cambiamento di rotta sui tassi è atteso in tempi più ravvicinati in particolare nell’Eurozona, dove l’economia sta dando segnali di debolezza e le stime di crescita del PIL sono state riviste al ribasso. In aggiunta, sappiamo bene che il listino italiano vede un peso molto elevato di titoli finanziari, i quali traggono notevoli benefici da un contesto di elevati tassi di interesse: la pubblicazione di utili in forte aumento da parte delle banche ha perciò dato ulteriore impulso al rialzo del FTSE MIB.

E nel caso specifico di Hera?

Il nostro titolo ha forti spazi di apprezzamento rispetto al fair value calcolato dagli analisti sell-side. In un contesto in cui gli investitori sono alla ricerca di società con fondamentali di qualità, che mettono al riparo dalla volatilità del sentiment di mercato e trattano a multipli non cari, Hera costituisce un’eccellente opportunità. La presentazione del Piano – con un impegno chiaro a offrire un livello di Total Shareholder Return del 12% e l’indicazione di una interessante base di dividendo 2023, pari a 14 centesimi di euro, su cui proiettare una crescita di ulteriori 0,5 centesimi all’anno fino al 2027 – ha reso ancora più appetibile l’investimento nel titolo.

Quando potranno aprirsi nuove prospettive in generale per le utilities?

Il comparto rimane molto sensibile nelle valutazioni borsistiche ai livelli dei tassi di interesse: a fronte di concreti segnali da parte della BCE, è sicuramente destinato a beneficiare di un rerating. Si tratta solo di una questione di tempo… Nel frattempo, noi possiamo continuare a trovare elementi trainanti per il proseguimento di un trend al rialzo nella solidità dei fondamentali e nella visibilità della creazione di valore che abbiamo rappresentato nel disegno del Piano. I risultati che il Consiglio di Amministrazione ha approvato oggi mettono in evidenza che per il 2023 Hera è già stata in grado di mantenere fede alle promesse fatte in termini di Total Shareholder Return, avendo consuntivato una crescita dell’Utile per Azione del 17% e avendo proposto un dividendo che offre un rendimento del 5% rispetto alla media dei prezzi del 2023.

Come è cambiato il consensus dei broker in copertura dopo il Piano?

Una prima evidenza positiva è che il target price di consensus è significativamente aumentato: dal precedente livello di 3,53 euro a 3,80 euro, a seguito della revisione delle stime e, conseguentemente, dei risultati dei loro modelli di valutazione. Dopo questo aumento di oltre il 7,5% del target price, il quadro delle raccomandazioni è rimasto molto favorevole, con cinque analisti su sei che suggeriscono di acquistare azioni Hera, considerati gli ampi spazi di rivalutazione rispetto alle recenti quotazioni di mercato. Questo nuovo Piano ha convinto tutti gli analisti: anche l’unico broker che aveva – ed ha tuttora – un giudizio neutrale ha incrementato il proprio target price da 3,4 a 3,5 euro. L’analista con la valutazione più generosa, a propria volta, ha portato il target price da 4,00 a 4,30 euro, mentre quello con la valutazione più conservativa si è spostato da 3,30 a 3,60 euro. La forchetta tra target price minimo e massimo si è perciò ampliata, essendo oggi compresa tra 3,50 e 4,30 euro. Ai livelli recenti di 3,30 euro, abbiamo perciò un gap potenziale da colmare che, a seconda del broker, va da un minimo del 6% a un massimo del 30%.

| Broker | Rating | Prezzo target (€) |

| Banca Akros | Buy | 3,80 |

| Banca IMI | Buy | 3,70 |

| Equita Sim | Hold | 3,50 |

| Intermonte | Outperform | 3,60 |

| Kepler Cheuvreux | Buy | 3,90 |

| Mediobanca | Outperform | 4,30 |

| Media | 3,80 |

Quale pensa che possa essere un catalizzatore per il prezzo del titolo?

Dopo la presentazione del nuovo Piano Industriale, il prezzo del titolo si è mosso, ma il consensus dei broker al contempo si è spostato in alto, per cui rimangono comunque ampi spazi di apprezzamento. Mi aspetto che possiamo continuare a fare leva sulla bontà dei fondamentali: per cui questi stessi risultati pubblicati oggi sono un ulteriore punto di appoggio. Se poi qualcosa dovesse cambiare sul fronte della politica monetaria, siamo sicuramente nella posizione di poterne trarre benefici attraverso i tassi più bassi ai quali sarebbero scontati i flussi di cassa prospettici nelle valutazioni degli investitori.