Nei primi nove mesi dell’esercizio in corso, Hera ha realizzato una crescita dell’EBITDA del 15,1%, nonostante i Ricavi Totali siano scesi del 22,3%, a causa della flessione dei prezzi delle commodity energetiche.

Le aree dell’Energia, che spiegano ben 112,4 m€ del progresso totale di 132,0 m€ dell’EBITDA, hanno registrato un significativo incremento (+43,8%), facendo leva su una rapida crescita della base clienti (+310 mila) e su una ricca gamma di servizi offerti, inclusi quelli che percorrono con successo il tema della Decarbonizzazione.

Nell’area Ambiente (+4,8%), dove uno dei due impianti Waste-to-Energy in revamping deve ancora rientrare in operatività, Hera ha beneficiato di volumi trattati e di prezzi in crescita, oltre che del più ampio perimetro conquistato con l’acquisizione di ACR Reggiani.

Nelle Reti (+0,9%), le nuove efficienze e gli investimenti di sviluppo hanno più che controbilanciato l’impatto dell’inflazione sui costi, in attesa del prossimo adeguamento del WACC a fronte dell’incremento dei tassi di interesse.

Nei primi nove mesi del 2023, nonostante i maggiori investimenti e dividendi pagati, Hera ha generato una cassa netta positiva di 100,9 m€, che ha permesso di ricondurre il leverage (Debito/EBITDA) sotto la soglia delle 3,0x.

| 9 MESI 2023 (dati in m€) |

RICAVI 11.396,4 (-22,3%) |

EBITDA ADJUSTED 1.006,8 (+15,1%) |

EBIT ADJUSTED 504,6 (+15,5%) |

TOTALE INVESTIMENTI NETTI E ACQUISIZIONI SOCIETARIE 593,0 (+18,7%) |

INDEBITAMENTO FINANZIARIO NETTO 4.148,9 (-100,9 m€ vs 4.249,8 al 31.12.2022) |

Come illustrato dettagliatamente nella Relazione finanziaria annuale al 31 dicembre 2022, a partire dallo scorso esercizio il management ha ritenuto opportuno presentare i risultati valorizzando gli stoccaggi di gas naturale secondo un criterio gestionale, al fine di fornire una rappresentazione coerente con un contesto di mercato che presenta significative e repentine variazioni di prezzo rispetto agli andamenti storici. Al termine del primo trimestre 2023, a conclusione della stagione invernale e per effetto del realizzo dei flussi attesi, il precedente differenziale di valorizzazione risulta essere interamente rientrato. Anche la successiva campagna di immissione, avviata a partire dalla seconda metà del mese di marzo, è stata oggetto di un doppio processo di valorizzazione, coerentemente con l’approccio utilizzato nel precedente esercizio.

Nei primi nove mesi del 2023 i Ricavi Totali di Gruppo sono ammontati a 11.396,4m€, registrando un calo di 3.269 m€ (-22,3%) rispetto al medesimo periodo del 2022.

Tale variazione è principalmente riferibile all’area Energia (-3.631 m€), che ha visto i propri ricavi flettere per la discesa dei prezzi delle commodity energetiche e per i minori volumi di gas intermediato e venduto – in quest’ultimo caso per le miti temperature dei primi mesi del 2023. Questo impatto negativo è stato in parte controbilanciato dai maggiori volumi nell’energia elettrica (+16,8%), come effetto dell’efficace azione commerciale sui segmenti a libero mercato e dell’aggiudicazione di gare nei segmenti di ultima istanza, oltre che per le attività di efficientamento energetico degli edifici residenziali (SuperEcobonus) e dei Servizi a Valore Aggiunto, con un contributo positivo che ha complessivamente raggiunto 276 m€.

Hanno offerto un contributo positivo anche i Ricavi dell’area Ambiente (+73 m€), essenzialmente a causa dei benefici dell’M&A realizzato nel settore nel 2022, con l’acquisizione di ACR Reggiani.

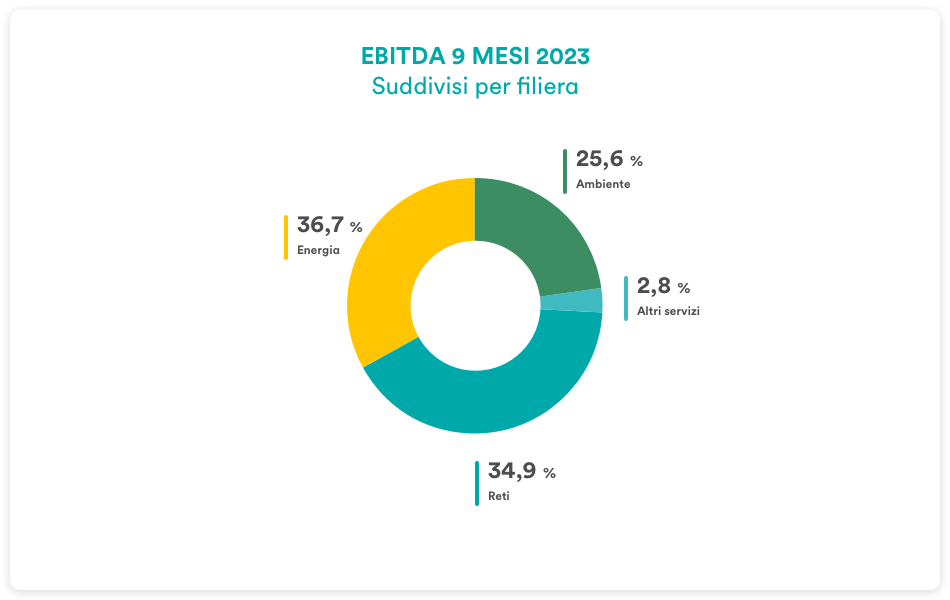

L’EBITDA adjusted del Gruppo dei primi nove mesi 2023 risulta pari a 1.006,8 m€, in aumento di 132,0 m€ (+15,1%) rispetto al medesimo periodo del 2022. I fattori trainanti della significativa espansione del dato consolidato sono identificabili nella Crescita Organica (+74 m€) e nelle attività legate alla Decarbonizzazione e ai Servizi a Valore Aggiunto per i privati (+44 m€), oltre che nelle recenti operazioni di M&A (+14 m€), tra cui, in particolare, ACR Reggiani.

| EBITDA (m€) | 9 MESI 2023 |

9 MESI 2022 | Variazione |

| Ambiente | 258,0 | 246,2 | +4,8% |

| Reti | 350,9 | 347,9 | +0,9% |

| Energia | 369,3 | 256,9 | +43,8% |

| Altri servizi | 28,6 | 23,8 | +22,7% |

| TOTALE | 1006,8 | 874,8 | +15,1% |

Il progresso del 15,1% dell’EBITDA di Gruppo è stato trainato dalla brillante performance registrata nelle aree dell’Energia, che mettono a segno un incremento del 43,8% rispetto ai primi nove mesi del 2022.

Le attività di vendita e trading hanno realizzato un progresso di 69 m€, beneficiando soprattutto dell’espansione della base clienti (+310 mila), che ha più che compensato i minori volumi nel gas, dovuti alle miti temperature invernali e al miglior efficientamento energetico.

I servizi di Decarbonizzazione hanno proseguito la propria espansione (+44 m€), nonostante l’esaurirsi degli incentivi fiscali.

Non trascurabile, sempre in quest’area, la variazione contabile del gas stoccato con saldo positivo di 93 m€, rispetto al dato negativo di 93 m€ consuntivato a fine 2022: la differenza contabile del gas iniettato negli stoccaggi nel 2022 è quindi stata completamente riassorbita.

Anche l’area Ambiente ha offerto un contributo positivo a livello di risultati di Gruppo, incrementando il proprio EBITDA del 4,8% (+11,8 m€), nonostante abbia avuto a disposizione solo una parte della capacità impiantistica installata, considerato che il WTE di Trieste era rientrato in funzione nello scorso trimestre, ma il WTE di Ravenna in revamping tornerà operativo solo a fine 2023. Il progresso complessivo di 11,8 m€ dell’area Ambiente è la sintesi di un calo di 3 m€ nelle attività regolate della raccolta rifiuti, a fronte di una crescita di 15 m€ della componente a libero mercato. È stato soprattutto l’aumento del 9% circa dei rifiuti trattati, combinato con un ulteriore incremento nei prezzi, che ha permesso a Hera di più che compensare il negativo impatto dell’inflazione sui costi.

L’EBITDA delle Reti ha infine registrato un lieve progresso, pari a 3,0 m€ (+0,9%). Il risultato deriva da un andamento positivo dell’EBITDA dell’Acqua (+4 m€) e del Teleriscaldamento (+2 m€), che hanno più che compensato la performance negativa nella distribuzione di Energia (-3 m€).

Nelle Reti, Hera ha beneficiato dell’adeguamento all’inflazione sui Ricavi regolati a partire dal secondo trimestre 2023, mentre resta in attesa di un prossimo adeguamento del WACC al nuovo livello di tassi di interesse. Il progresso dell’EBITDA delle Reti rispetto ai primi nove mesi del 2022 riflette perciò al momento solo l’impatto positivo degli investimenti di sviluppo, in particolare sulla rete idrica, e delle nuove efficienze conquistate sui costi.

L’EBIT adjusted di Gruppo, che nei primi nove mesi 2023 raggiunge 504,6 m€ (+15,5%), cresce a un passo leggermente superiore rispetto a quello dell’EBITDA (+15,1%), a causa di una dinamica più contenuta nell’incremento della voce Ammortamenti, Accantonamenti e Svalutazioni (+14,7%).

Il risultato della gestione finanziaria si dilata 50,2 m€, avendo registrato un saldo negativo per 139,7 m€ nei primi nove mesi del 2023. Il risultato è condizionato dal costo del denaro più elevato, a seguito dei continui aumenti nei tassi d’interesse, e dal maggiore indebitamento medio del periodo. Grazie alle operazioni di liability management realizzate nel corso del 2023, Hera può oggi contare su una solida struttura finanziaria, con un costo medio del debito competitivo, intorno al 2,8%.

Grazie soprattutto ai crediti d’imposta per l’acquisto di energia elettrica e gas, il tax rate calcolato sul risultato ante-imposte adjusted raggiunge il 26,8%, mostrando una sensibile riduzione rispetto al 28,5% dei primi nove mesi 2022 – livello che peraltro beneficiava del contributo straordinario contro il “caro bollette” per 2,3 m€.

Nei primi nove mesi del 2023 l’Utile Netto adjusted dopo il risultato di terzi si attesta perciò a 235,5 m€, mostrando una crescita del 10,0% rispetto a quello dello stesso periodo del 2022.

L’Indebitamento Finanziario Netto a fine settembre 2023 migliora del 2,4%, essendo passato da 4.249,8 m€ di fine 2022 a 4.148,9 m€ del 30 settembre 2023. Il cash flow operativo, che ha raggiunto i 664 m€, unito al rilascio di cassa dalla gestione del capitale circolante (+277 m€) in conseguenza del programmato svuotamento degli stoccaggi di gas, ha interamente coperto gli investimenti operativi (490 m€), quelli finanziari per M&A e buy-back azionario (82 m€) oltre alla distribuzione di dividendi (240 m€), generando un avanzo di 100,9 m€.

Il rapporto Debito/EBITDA al 30 settembre 2023 si attesta a 2,91x, perciò al di sotto della soglia massima che Hera si è posta per mantenere un controllato profilo di rischio in una fase di tassi di interesse elevati.