Il rally che ha interessato il titolo Hera a partire dallo scorso ottobre ha coperto solo in parte gli ampi spazi di rivalutazione rispetto al target price medio degli analisti in copertura, che attualmente si attesta a 3,53 euro.

I risultati preliminari 2023, superiori alle aspettative di mercato, forniranno ulteriore visibilità sull’effettiva capacità del management non solo di centrare i target strategici, ma di riuscire a conquistarli con ampio anticipo. La presentazione del nuovo Piano, che imprime ulteriore slancio alla crescita attraverso un piano di investimenti di ampio respiro, renderà ancora più evidente l’entità e la qualità della generazione di cassa futura, con un profilo di rischio che rimane sotto controllo.

Per gli azionisti questo significa potere godere di ritorni prospettici che riflettano le dinamiche dei sottostanti fondamentali, con un’evoluzione del dividendo per azione che porterà a raggiungere i 16 centesimi di euro nel 2027.

Nell’intervista che segue, poniamo alcune domande su questi temi a Jens Klint Hansen, direttore responsabile delle Investor Relations del Gruppo Hera.

Come commenterebbe l’andamento borsistico di Hera nel periodo più recente?

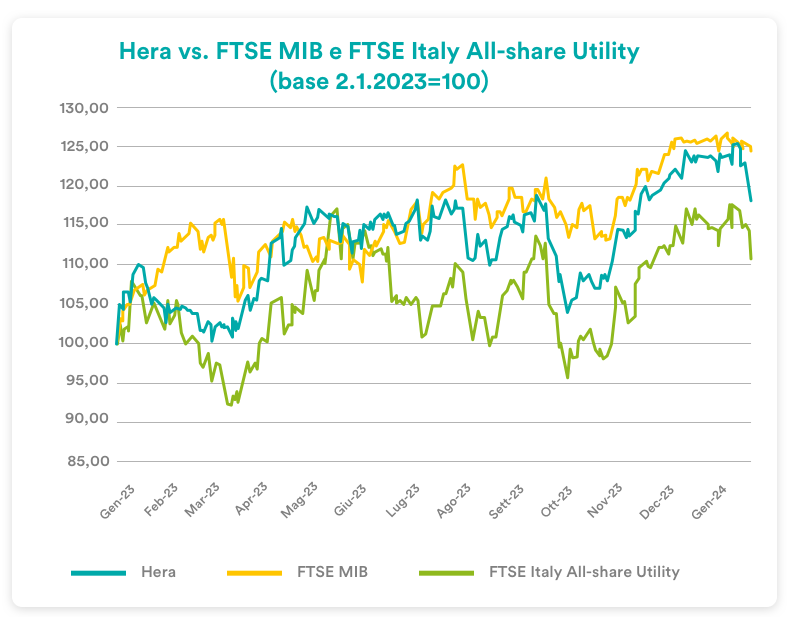

Dopo avere toccato un nuovo minimo il 3 ottobre, a 2,48 euro, scendendo al di sotto del livello al quale era iniziato il 2023, il prezzo delle azioni Hera ha svoltato, impostando un rally che ha permesso di chiudere l’anno a 2,97 euro. In apertura di 2024, il titolo ha poi fatto segnare nuovi massimi, a 3,04 euro, dimostrando di rimanere molto tonico nonostante il rapido movimento al rialzo. Questo apprezzamento del titolo Hera, che possiamo in parte ricondurre ai buoni fondamentali presentati a novembre con i risultati dei primi nove mesi, si è collocato nell’ambito di un movimento di recupero generalizzato dell’intero mercato azionario.

Quali sono stati i principali fattori che hanno influenzato i mercati negli ultimi mesi?

I segnali di raffreddamento dell’inflazione in molte aree geografiche hanno indotto gli investitori a vedere più vicina la fine delle politiche restrittive delle Banche Centrali. Nonostante sia la FED sia la BCE abbiano indicato che la guerra contro l’inflazione è ancora lontana dall’essere vinta, nei mercati finanziari è aumentato l’appetito per il rischio e si è consolidata l’aspettativa che i tassi rimarranno certamente alti più a lungo, ma non tanto alti come si poteva temere fino a qualche mese prima. Con l’inizio dell’anno, l’escalation delle tensioni geopolitiche ha poi in parte frenato questo sentiment positivo, senza però comprometterlo.

In questo quadro si aprono nuove prospettive per le utilities?

Direi di sì. La forte correlazione inversa con i tassi di interesse, ne fa uno dei comparti beneficiari di un atteggiamento più accomodante da parte delle Banche Centrali. L’aspetto difensivo del business rimane poi una protezione importante rispetto all’eventuale acuirsi di rischi geopolitici. Non trascurabile, infine, il contributo che le società virtuose del settore utility forniscono alla concreta attuazione di megatrend come la decarbonizzazione o la maggiore circolarità. Realtà come Hera forniscono inoltre una visibilità sul continuo progresso dei risultati futuri che è molto ricercata dagli investitori in fasi in cui la crescita economica resta molto incerta a livello globale.

In questo senso, la presentazione del nuovo Piano al 2027 potrà fornire nuovi elementi a investitori e analisti?

Penso che la pubblicazione dei nuovi target, insieme ai risultati preliminari del 2023, potrà mettere in luce nuovi elementi che permetteranno alla comunità finanziaria di valutare in maniera ancora più appropriata il titolo. Del resto, Hera nel proprio Piano parla il linguaggio del mercato. La strategia è chiaramente improntata alla creazione di valore, con investimenti selezionati secondo una logica risk-return che è analoga a quella con cui i gestori di fondi costruiscono i propri portafogli. La nostra equity story rimane profondamente coerente, perché rimaniamo una storia di crescita con un profilo molto contenuto di rischio, ma la qualità e l’entità dei ritorni che possiamo prospettare agli azionisti in questo Piano è molto più interessante rispetto ai Piani precedenti.

Che ritorni possono materialmente attendersi gli azionisti?

Complessivamente, per il periodo 2023-2027, il nuovo Piano prospetta agli azionisti un ritorno medio annuo complessivo che supera il 12%, rispetto a un ritorno dell’8% offerto dal Piano precedente. La componente di Total Shareholder Return relativa al dividendo rimane molto attraente, con un rendimento del 5% calcolata sul prezzo di fine 2023, se consideriamo il dividendo di 14 centesimi di euro per azione che sarà proposto dal CdA. La politica di remunerazione vede inoltre una crescita continua nel tempo del dividendo per azione, fino a raggiungere i 16 centesimi di euro nel 2027. Non è poi da sottovalutare la seconda componente, relativa alla crescita degli Utili per Azione, che nel Piano sono attesi in aumento a un tasso annuo superiore al 7% nel periodo abbracciato dal Piano: da qui il TSR che supera il 12% annuo.

Come stanno valutando Hera i broker in copertura?

Il target price di consensus si attesta oggi a 3,53 euro, ancora in aumento rispetto al 3,51 del 7 novembre scorso, a seguito della pubblicazione dei risultati dei primi nove mesi del 2023. Si tratta di un prezzo superiore di quasi il 20% rispetto ai recenti livelli di quotazione, che porta cinque analisti su sei a consigliare l’acquisto di azioni Hera. L’unico broker con un giudizio neutrale ha comunque incrementato recentemente il proprio target price a 3,4 euro: anche in questo caso, l’analista indica che esiste un margine di apprezzamento di circa il 15% rispetto ai prezzi delle ultime sedute borsistiche.

| Broker | Rating | Prezzo target (€) |

| Banca Akros | Buy | 3,60 |

| Intesa Sanpaolo | Buy | 3,50 |

| Equita Sim | Hold | 3,40 |

| Intermonte | Outperform | 3,30 |

| Kepler Cheuvreux | Buy | 3,40 |

| Mediobanca | Outperform | 3,50 |

| Media | 3,53 |

Gli analisti aggiorneranno le proprie stime dopo la presentazione del 24 gennaio. Avrete anche interlocuzioni dirette con gli investitori sul buy-side?

Certamente. Subito dopo la presentazione, partiremo per quello che sarà il primo importante roadshow del nuovo management team. Incontreremo i portfolio manager di importanti asset manager di Londra, Parigi, New York, Chicago e Sydney, cui seguiranno incontri su ulteriori piazze finanziarie del centro e nord Europa. Un calendario molto esteso e fitto, che ci permetterà di dare a questo Piano la visibilità che merita.