| I TRIMESTRE 2019 (dati in mn€) |

RICAVI 1.940,4 (+11,4%) |

MOL 330,8 (+2,5%) |

UTILE OPERATIVO 205,0 (+3,7%) |

INVESTIMENTI NETTI OPERATIVI 92,7 (+9,6%) |

INDEBITAMENTO FINANZIARIO NETTO 2.622,0 IFN/EBITDA 2,5x |

- I risultati conseguiti nei primi tre mesi del 2019 confermano la continuità della crescita di Hera, mentre ritraggono una performance in linea con il percorso previsto dal Piano Industriale.

- Il MOL consolidato, in crescita del 2,5%, ha beneficiato in particolare di un contributo positivo da parte dei business regolati, dove il sistema tariffario premia l’efficienza e la qualità della nostra gestione. La buona performance operativa riflette anche i prezzi in aumento per i rifiuti speciali, la continua espansione della base clienti, oltre agli interessanti margini nella generazione elettrica e nel segmento del default gas.

- Questi fattori hanno più che compensato l’impatto negativo di alcuni fattori, tra cui: la riduzione dei margini del business dei clienti in salvaguardia, i minori volumi dovuti a temperature più elevate della media nella stagione invernale e la manutenzione anticipata dell’impianto WTE di Padova.

La crescita di 199,1 mn€ dei Ricavi di Gruppo, a un tasso a doppia cifra (+11,4% rispetto al primo trimestre 2018) è essenzialmente guidata da fattori di natura organica:

- la maggiore attività di trading (98 mn€),

- l’incremento nei ricavi da vendita di gas e di energia elettrica (36 mn€), trainati dal prezzo più elevato delle commodity,

- i volumi in aumento nelle vendite di gas e di energia elettrica (28 mm€),

- oltre a maggiori ricavi nella produzione di energia elettrica (25 mn€).

Le variazioni di perimetro legate alle recenti acquisizioni offrono un contributo alla crescita nell’ordine di 6,5 mn€.

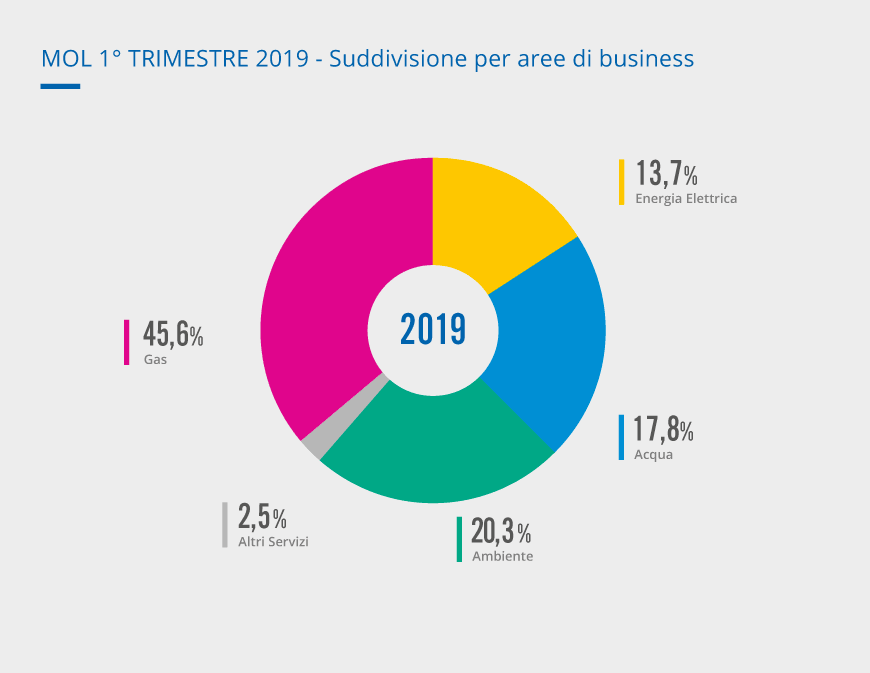

Il MOL consolidato presenta una crescita di 8,1 mn€ (+2,5%), che riflette il contributo positivo di tutte le aree di business.

L’area Acqua mostra il tasso di crescita più significativo (+6,0%) grazie a un discreto contributo da nuovi allacciamenti (1 mn€) e alle ulteriori sinergie ed efficienze emerse nel trimestre, riconosciute dalla regolamentazione.

Soddisfacenti anche i risultati della gestione dell’area del Gas, dove il MOL migliora dell’1,9%, trainato dall’incremento del 23,3% dei volumi venduti; la base clienti si è espansa del 5,6%: oltre al contributo delle società neoacquisite, va considerato anche l’incremento generato dai nuovi clienti dei mercati di ultima istanza e default.

Anche l’area Ambiente presenta un MOL in aumento. I prezzi più elevati sui trattamenti dei rifiuti speciali e i maggiori ricavi sulla produzione di energia elettrica hanno più che compensato gli effetti della riduzione di circa 65 mila tonnellate di rifiuti commercializzati. Da segnalare, da un lato, il contributo positivo dell’impianto di biometano di Sant’Agata, divenuto operativo a fine 2018, e i maggiori volumi delle attività Aliplast. D’altro lato, va tenuto in considerazione l’impatto del fermo per manutenzione programmata dell’impianto WTE di Padova, che al momento ha comunque ripreso a essere operativo.

L’area Energia elettrica ha invece consuntivato una minima flessione del MOL (-0,2%), essenzialmente addebitabile alla contrazione dei margini nelle attività di salvaguardia. Resta in ogni caso incoraggiante l’aumento complessivo del 10,3% nel numero di clienti, che si attestano a 1,1 milioni, con volumi venduti in crescita del 6,1%. La parte di business regolata ha inoltre beneficiato di un aumento del WACC di 30 punti base, frutto della revisione di ARERA in vigore dal primo gennaio 2019.

| MOL (mn€) | I TRIM. 2019 | I TRIM. 2018 | variazione |

| Ambiente | 67,3 | 66,5 | +1,2% |

| Acqua | 58,9 | 55,6 | +6,0% |

| Gas | 151,0 | 148,2 | +1,9% |

| Energia elettrica | 45,2 | 45,3 | -0,2% |

| Altro | 8,4 | 7,2 | +16,7% |

| TOTALE | 330,8 | 322,7 | +2,5% |

L’Utile Operativo consolidato cresce a un tasso del 3,7%, superiore a quello del MOL (+2,5%), a fronte di maggiori Ammortamenti per i nuovi investimenti divenuti operativi e per minori Accantonamenti al fondo svalutazione crediti.

L’area gestione finanziaria presenta un risultato negativo di 21,1 mn€, in crescita di 3,6 milioni di euro rispetto al primo trimestre 2018, per il venir meno di 2,9 mn€ di dividendi da una partecipata e per effetto dell’applicazione del principio contabile IFRS 16 sui leasing operativi.

L’area di gestione fiscale mostra un tax rate più contenuto, pari al 29,5% (rispetto al 30,1% del primo trimestre 2018), come risultato delle ottimizzazioni fiscali offerte dal quadro normativo.

L’Utile Netto dopo il Risultato di Terzi segna infine un progresso del 3,1%, raggiungendo 124,2 mn€.

Nei primi tre mesi del 2019 Hera ha investito 92,7 mn€ al netto dei contributi in conto capitale: 8,1 mn€ in più rispetto allo stesso periodo del 2018. Nel periodo la generazione di cassa netta è positiva per 64,9 mn€. L’Indebitamento Finanziario Netto passa da 2.585,6 mn€ di fine 2018 a 2.622,0 mn€ al 31 marzo 2019: la marginale variazione è principalmente riconducibile all’applicazione del principio contabile IFRS16 sui leasing operativi (96,2 mn€).