Il 17 giugno scorso i Consigli di Amministrazione di Hera e Ascopiave hanno sottoscritto un Term Sheet vincolante per lo sviluppo di una primaria realtà nelle attività di vendita di energia all’interno del territorio del Nord-Est. Questo passaggio formale è avvenuto al termine di un confronto con il mercato avviato da Ascopiave per valorizzare la componente commerciale del suo portafoglio di attività e che ha visto la partecipazione delle maggiori utility del Paese.

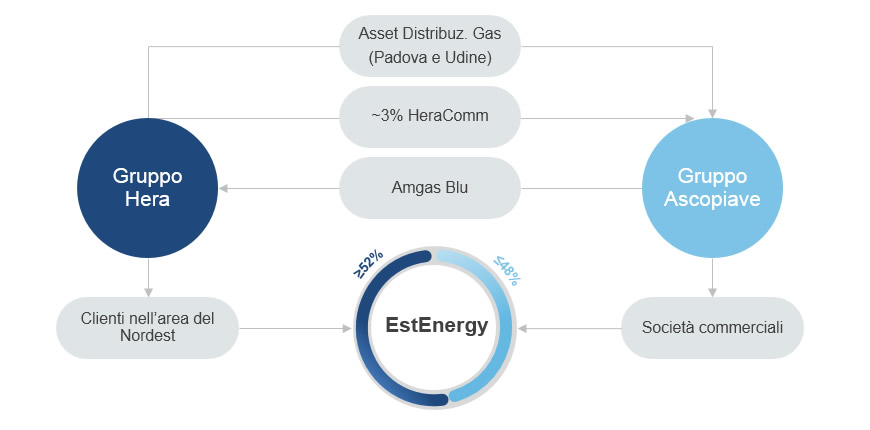

La nostra offerta è risultata la migliore dal punto di vista strategico: attraverso un articolato scambio di asset, che non prevede uscite di cassa per entrambi i gruppi, Hera potrà crescere per linee esterne consolidando la sua presenza nella frammentata area del Triveneto, mentre Ascopiave potrà focalizzarsi nelle attività di distribuzione del gas senza dismettere completamente il business della vendita, ma anzi beneficiando delle sinergie che la partnership sarà in grado di estrarre.

- All’interno di un confronto con il mercato per la valorizzazione della componente commerciale del suo business, Ascopiave ha selezionato l’offerta di Hera per la coerenza con le strategie di crescita di entrambe le società

- EstEnergy, la preesistente partnership tra Hera e Ascopiave, verrà ulteriormente rafforzata per diventare il principale operatore commerciale del Nord-Est

- Con questo accordo il Gruppo Hera diventerà il terzo operatore nazionale nella vendita di energia, raggiungendo i 3,2 milioni di clienti e anticipando così l’obiettivo di superamento della soglia dei 3 milioni fissato nel Piano al 2022

- Il comprovato know how di Hera nella gestione dei clienti e le maggiori economie di scala, aprono visibili spazi di creazione di valore con l’estrazione di sinergie e le opportunità offerte dal cross selling

- A livello di Ebitda Hera raggiunge il 50% della crescita per linee esterne inserita nei target del Piano e si pone come interlocutore di riferimento per il consolidamento della frammentata area del Triveneto

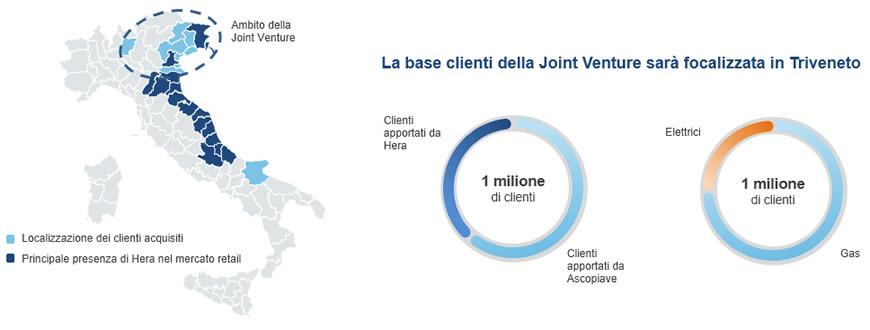

L’operazione è incardinata sul rafforzamento di EstEnergy, la Joint Venture con la quale già oggi Hera ed Ascopiave gestiscono congiuntamente 223mila clienti, attraverso il conferimento di 256mila clienti di Hera Comm concentrati nel Triveneto e 581mila clienti di Ascopiave concentrati nel medesimo territorio e in Lombardia. EstEnergy diverrà quindi la principale realtà del Nord-Est con più di un milione di clienti in portafoglio.

A compensare il maggior conferimento di clienti da parte di Ascopiave, Hera trasferirà a quest’ultima le attività di distribuzione gas nel territorio a sud della provincia di Udine valorizzandole intorno al valore del VIR (Valore Industriale Residuo), un livello superiore a quello riconosciuto dal regolatore e facendo così emergere una plusvalenza. Completeranno l’operazione l’acquisizione da parte di Hera Comm di 50mila clienti Amgas Blu e l’acquisto da parte di Ascopiave del 3% delle azioni di Hera Comm.

Il risultato sarà un perfetto bilanciamento di valori dei rispettivi conferimenti, senza produrre trasferimenti di cassa tra le parti e configurando l’intero progetto come un puro asset swap.

Abbiamo anche concesso ad Ascopiave il diritto di vendere in tutto o in parte la sua quota nella joint venture per un periodo di sette anni, pertanto la nostra partecipazione in EstEnergy potrà incrementarsi in futuro fino ad arrivare al completo controllo.

La struttura dell’operazione

Grazie a questo accordo accediamo ad un asset unico nel settore per dimensione, qualità e prospettive di crescita. Il portafoglio clienti del Gruppo raggiungerà infatti i 3,2 milioni, posizionandosi al terzo posto a livello nazionale e superando con largo anticipo il target di 3 milioni fissato nel Piano industriale al 2022. I clienti che saranno acquisiti presentano poi delle caratteristiche migliori rispetto alla media italiana:

- maggiori consumi di commodity, essendo basati al Nord dove gli inverni sono più rigidi

- elevata fedeltà, circa due volte superiore rispetto alla media del mercato

- ottima solvibilità, circa sei volte superiore rispetto alla media del mercato.

Integreremo poi il portafoglio clienti acquisito all’interno della nostra piattaforma di gestione che, grazie alle economie di scala e all’efficienza dei processi, sarà in grado di estrarre visibili sinergie nella riduzione del cost to serve e nelle attività di procurement delle materie prime. Interessanti saranno poi le opportunità di sviluppo commerciale con la vendita di contratti dual fuel, avendo tre quarti dei clienti un contratto di fornitura solo per il gas, e di servizi a valore aggiunto (VAS), grazie all’esperienza maturata da Hera Comm nei territori di riferimento del Gruppo.

Localizzazione geografica e struttura del portafoglio clienti della Joint Venture

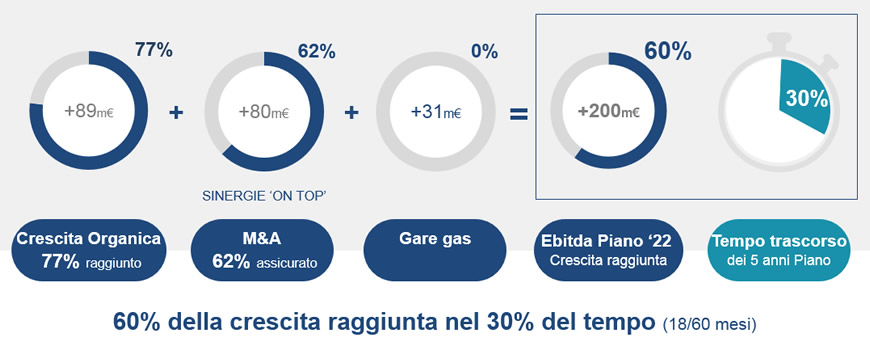

Il consolidamento della joint venture, insieme all’operazione di acquisizione di Pistoia Ambiente, ci permetterà di consuntivare dopo un solo anno il 62% del target di crescita dell’Ebitda per linee esterne che era stato incluso nel Piano industriale quinquennale al 2022. Considerando anche la crescita organica dei primi 18 mesi di Piano (risultati 2018 e primo semestre 2019) che mostra il raggiungimento del 77% del target di crescita nel 30% del tempo, risulta evidente che siamo sulla buona strada per raggiungere in anticipo i target di Piano.

Tavola che mostra il raggiungimento dei target del Piano industriale al 2022

La partnership costituita si pone come un ulteriore tassello nel nostro percorso di crescita e rappresenta per il futuro una piattaforma di riferimento per il consolidamento del frammentato territorio del Triveneto.