Nel primo trimestre 2024 Hera ha conseguito un aumento dell’1,7% dell’EBITDA e del 4,2% dell’EBIT, nonostante i Ricavi abbiano subito una flessione del 40,9%, per effetto della normalizzazione dei prezzi delle commodity energetiche.

L’EBITDA delle Reti ha offerto un contributo incrementale di 13,5 m€ a livello di Gruppo, grazie agli impatti positivi del nuovo quadro regolatorio, mentre l’area Ambiente ha apportato 2 m€ più che compensando gli effetti negativi dello scenario. L’area Energia ha messo a segno una robusta crescita organica sulla base clienti, riuscendo a compensare la maggior parte del minore contributo dei servizi dell’Efficienza Energetica, essendo terminati a fine 2023 gli incentivi fiscali dell’Ecobonus 110%.

Il leverage, calcolato in termini di Debito su EBITDA, rimane a livelli molto prudenti (2,66x): una solidità finanziaria che lascia spazi per finanziare future opportunità di nuove acquisizioni

| I TRIM. 2024 (dati in m€) |

RICAVI 3.399,0 (-40,9%) |

EBITDA 417,1 (+1,7%) |

EBIT 246,9 (+4,1%) |

TOTALE INVESTIMENTI OPERATIVI LORDI 156,8 (+0,7%) |

INDEBITAMENTO FINANZIARIO NETTO 3.986,6 (+158,9 m€ vs 3.827,7 al 31.12.2023) |

Nel primo trimestre 2024 i Ricavi di Gruppo sono tornati a livelli più normali, arrivando a 3.399 m€, con una riduzione del 40,9% rispetto al medesimo periodo del 2023 che risentiva di uno scenario di crisi sui prezzi energetici.

Infatti, la discesa riflette principalmente l’andamento dei Ricavi dell’area Energia, a causa del calo dei prezzi delle commodity energetiche e dei minori volumi di gas intermediato e venduto. Hanno avuto un impatto negativo anche i minori Ricavi legati ai servizi per l’efficientamento energetico degli edifici residenziali e i minori ricavi da produzione di energia da parte dei WTE.

Queste componenti negative sono state in parte compensate dai maggiori volumi venduti di energia elettrica, trainati dal successo dell’azione commerciale.

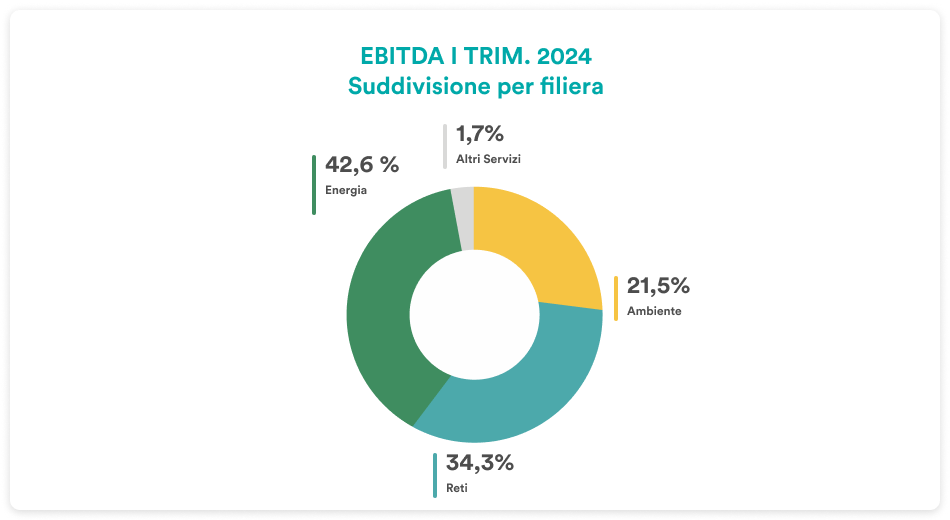

L’EBITDA del Gruppo nel primo trimestre 2024 risulta pari a 417,1 m€, in aumento dell’1,7% rispetto al dato dello stesso periodo del 2023.

| EBITDA (m€) | I TRIM. 2024 |

I TRIM. 2023 |

Variazione |

| Ambiente | 89,6 | 87,6 | +2,3% |

| Reti | 143,0 | 129,5 | +10,4% |

| Energia | 177,5 | 187,5 | -5,3% |

| Altri servizi | 7,0 | 5,6 | +22,7% |

| TOTALE | 417,1 | 410,2 | +1,7% |

All’avanzamento complessivo dell’1,7% dell’EBITDA di Gruppo ha contribuito in misura significativa il miglioramento del 10,4% dell’EBITDA delle Reti (+13,5 m€). I business regolati di Hera dal 1° gennaio 2024 possono infatti contare su nuovi parametri regolatori stabiliti da ARERA in termini di maggiore WACC (+110 punti base). Anche l’adeguamento della RAB e dei costi consentiti ai nuovi livelli di inflazione ha avuto un impatto incrementale positivo. Tra le Reti, spicca il contributo del business idrico, che è il maggiore dei business regolati con un valore di asset regolati attorno a 1,8 miliardi di euro.

Anche l’area Ambiente ha fornito un contributo positivo alla performance di Gruppo, attraverso un incremento dell’EBITDA del 2,3% (+2,0 m€), che beneficia anche dei buoni risultati della neo-acquisita ACR Reggiani, attiva nelle bonifiche industriali e nei trattamenti di rifiuti speciali.

Il miglioramento complessivo di quest’area esprime la sintesi di un calo di 4 m€ nella produzione di energia dei WTE, a fronte di un aumento di 1 m€ nelle attività regolate della raccolta rifiuti (grazie all’aumento del WACC) e di un incremento di 5 m€ nel business del trattamento, che ha potuto fare leva su un incremento tanto dei rifiuti speciali quanto di quelli urbani. Tale andamento conferma il solido posizionamento di Hera, che riesce a mantenere i prezzi dei trattamenti dei rifiuti a livelli remunerativi anche in condizioni di debolezza dell’economia.

Le aree dell’Energia, che vengono da un lungo percorso di crescita, compiuto cavalcando il processo di liberalizzazione del mercato, in questo primo trimestre del 2024 hanno mostrato una flessione dell’EBITDA del 5,3% (-10,0 m€).

Quest’area ha beneficiato di una migliorata operatività sulle attività di “shaping” nonché di una base clienti aumentata di 300 mila unità negli ultimi 12 mesi, soprattutto nel segmento dell’energia elettrica.

Le attività di vendita hanno quindi realizzato un progresso di 20 m€, interamente di natura organica, che ha potuto parzialmente compensare la discesa di EBITDA (-30 m€) nei servizi di Efficienza Energetica, a causa dell’esaurirsi degli incentivi governativi per l’Ecobonus 110%. Nel trimestre Hera ha comunque consuntivato un EBITDA di circa 5 m€ nelle attività di Efficienza Energetica, che proseguono anche dopo la riduzione del bonus fiscale al 70% e l’interruzione nella cessione dei crediti alle banche. A questo risultato di Ebitda si associano anche minori accantonamenti a fondo svalutazione crediti, grazie alla normalizzazione del mercato energetico, annullando le distanze dai risultati eccellenti consuntivati nel primo trimestre dell’anno passato a livello di EBIT dell’area Energia.

L’EBIT di Gruppo nel primo trimestre 2024 si è attestato a 245,9 m€ (+4,2%), mostrando una crescita superiore a quella dell’EBITDA (+1,7%), grazie a una riduzione di 2,9 m€ (-1,7%) della voce Ammortamenti, Accantonamenti e Svalutazioni. Mentre gli ammortamenti sono aumentati soprattutto a causa dei nuovi investimenti operativi nell’area Reti e Ambiente, gli Accantonamenti al fondo svalutazione crediti si sono molto ridimensionati, a seguito della discesa dei prezzi delle commodity.

Il risultato della gestione finanziaria, con un saldo negativo di 33 m€, migliora di 11,4 m€ rispetto al primo trimestre 2023. Tale performance è principalmente frutto delle attività di ottimizzazione della struttura finanziaria portate avanti con successo nel corso del 2023, con il risultato di ridurre il costo del debito sia a breve che a lungo termine.

A seguito di imposte per 59,6 m€, che indicano un tax rate del 28% rispetto a quello del 26,8% del primo trimestre 2023, l’Utile Netto dopo il risultato di terzi si attesta perciò a 143,1 m€, realizzando una crescita dell’11,6% rispetto a quello del primo trimestre del precedente esercizio.

L’Indebitamento Finanziario Netto, che a fine marzo 2024 ammonta a 3.986,6 milioni di euro, aumenta nella misura del 4,2% rispetto al livello di fine 2023, essenzialmente per effetto della dilatazione del capitale circolante netto – fenomeno legato sia alla stagionalità della fine della stagione termica che alla riduzione dei debiti commerciali per il pagamento dei lavori incentivati e ai relativi crediti fiscali, non ancora utilizzati in compensazione.

Il rapporto Debito/EBITDA al 31 marzo 2024 è pari a 2,66x: un livello che rimane di gran lunga inferiore alla soglia massima di 3,0x che Hera si è posta come riferimento in questo periodo caratterizzato da tassi di interesse elevati.

Come illustrato dettagliatamente nella Relazione finanziaria annuale al 31 dicembre 2023, a partire dall’esercizio 2022 il management ha ritenuto opportuno presentare i risultati valorizzando gli stoccaggi di gas naturale secondo un criterio gestionale, al fine di fornire una rappresentazione coerente con un contesto di mercato che presenta significative e repentine variazioni di prezzo rispetto agli andamenti storici. Già al termine del primo trimestre 2023 e per tutti i trimestri successivi, compreso quello attuale oggetto di rendicontazione, il differenziale di valorizzazione risultava essere interamente rientrato, con effetto quindi sulla variazione delle rimanenze di conto economico dell’esercizio 2023, ma non sul valore delle rimanenze iscritto a stato patrimoniale. Quest’ultimo, in particolare, riflette una svalutazione che discende da una valorizzazione contabile superiore a quella gestionale, per effetto del gas residuo in giacenza il cui costo medio risente ancora degli acquisti effettuati nell’anno 2022 con uno scenario di prezzi estremamente elevato rispetto all’attuale. In sintesi, quindi, la valorizzazione civilistica e gestionale delle giacenze al 31 marzo 2024 risulta essere allineata, mentre il periodo economico di confronto riflette il rientro del disallineamento sorto nell’esercizio 2022 (con effetto quindi sulla variazione di periodo, ma non sullo stock).